Introduction

Nous vivons dans un système qui valorise le capital presque plus que le travail. Bien que ce soit une aberration de mon point de vue, nous ne pouvons pas le changer à notre échelle. Il nous reste donc deux options: s’en servir ou le subir. S’en servir consiste à faire travailler son capital en l’investissant.

Investir est un mot bien abstrait pour le débutant, et celui-ci ne sait jamais trop par où commencer. Je vous offre aujourd’hui le fruit de centaines d’heures de recherches: Un guide qui référence tous les types d’investissements accessibles aux particuliers et explique leur fonctionnement de manière claire et synthétique. Ce guide a l’ambition d’être exhaustif, donc si vous connaissez un placement qui n’est pas mentionné, contactez-moi !

Pourquoi investir ?

Investir permet deux choses:

- Epargner une somme en ayant à mettre moins de côté chaque mois (donc pouvoir faire plus avoir moins). En effet, si vous mettez 100€/mois de côté, dans 20 ans vous aurez 24 000€ si vous n’investissez pas, ou 44 000€ si vous investissez sur des placements à 6% de moyenne.

- Percevoir un revenu passif (lors de votre retraite anticipée par exemple).

Intérêts composés

1€ investi aujourd’hui à 8%/an en vaudra 4,5€ dans 20 ans ou 10€ dans 30 ans. Comment cela se fait-il que le montant investi croisse de manière exponentielle ? Grâce aux intérêts composés ! C’est le nom qu’on donne au fait que chaque année, les intérêts de l’année précédente viennent augmenter le capital de départ, donc les intérêts de l’année suivante seront augmentés en conséquence.

Exemple: Si vous investissez 100€ aujourd’hui à 8%/an. L’an prochain vous aurez 100€ + 8% de 100€ soit 108€ (gain de 8€). Si vous réinvestissez ces 8€, vous aurez à la fin de l’année suivante 108€ + 8% de 108€ soit 116,64€ (gain de 8,64€). Le gain est plus élevé car le capital est plus élevé. Et ainsi de suite chaque année.

Voici un calculatrice d’intérêts composés pour savoir combien auront produit vos investissements en fonction du capital de départ, de l’horizon de placement et la rentabilité annuelle.

Attention, le calcul des intérêts composés ne prend pas en compte l’inflation. En effet, chaque année les prix augmentent donc la monnaie perd de sa valeur: On peut acheter moins de choses avec 1€ aujourd’hui qu’en 2010 par exemple. Pour que le calcul soit plus précis, il faudrait retirer une estimation de l’inflation (1,5% en moyenne depuis 2002) au rendement annuel.

Principes d’investissement

L’objectif de tout investissement est d’obtenir la meilleure rentabilité en prenant le moins de risques, c’est à dire avoir le meilleur ratio rendement/risque. Voici ci-dessous les principes clés à prendre en compte lors de la constitution d’un portefeuille d’investissement:

- Volatilité = Risque qu’au court-terme: Les investissements volatiles comme la bourse ne sont risqués qu’au court termes. Au long termes ceux-ci ont une performance annuelle moyenne stable.

- Diversification: Le maître-mot de l’investissement est la diversification: mettre ses œufs dans différents paniers afin d’éviter de s’exposer uniquement aux risques d’une seule classe d’actif.

- Liquidité: Entre deux actifs au rendement similaire il faut favoriser le plus liquide, c’est à dire celui dont on peut récupérer les fonds plus rapidement.

- Frais: Pour un même actif, moins les frais sont élevés, plus la rentabilité est élevée. En effet pour un actif ayant une rentabilité brute de 10%, une gestionnaire qui prendrait 3% de frais au lieu de 1% par exemple réduirait votre rendement net de 2%. Avec les intérêts composés, ces 2% de perte ont un impact colossal sur votre capital final (je vous laisse vous amuser à le calculer). Il faut donc étudier les frais minutieusement.

- Gestion passive: A moins d’en tirer une forte valeur ajoutée, on ne veut pas passer beaucoup de temps à investir. Pour cette raison, je ne mentionne pas le trading dans ce guide ni les classes d’actifs qui y sont associées (notamment les Forex), car il ne s’agit pas à proprement parlé d’investissement. D’après l’AMF, 9 français sur 10 perdent de l’argent avec le trading. Si le trading vous intéresse tout de même, je vous redirige vers cet article qui en explique les bases.

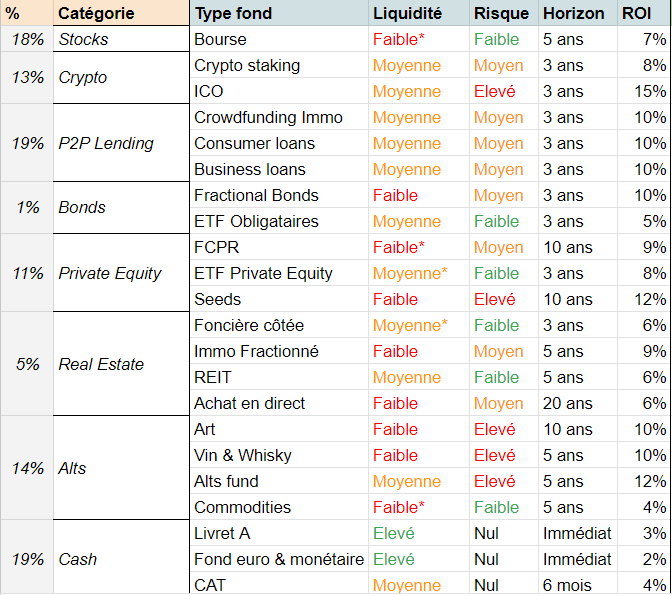

Constituer son portefeuille

Sur base des principes cités précédemment, il est l’heure de constituer son portefeuille. Celui-ci doit se diviser en 3 horizons de placement sur base de vos catégories d’épargnes:

- Court terme (< 3 ans): Doit rester sur des placements liquides et à faible volatilité (donc à rentabilité assez faible) tel qu’un livret ou un fond Euro

- Moyen terme (3 à 7 ans): Peut être investi dans des placements plus risqués mais qui comportent une bonne liquidité et une volatilité mesurée (bourse, obligations, P2P Lending,…)

- Long terme (> 7 ans): A investir sur des classes d’actifs plus rentables (car plus volatiles ou illiquides) telles que l’immobilier locatif ou les cryptomonnaies

Je vous recommande de créer un fichier Excel de suivi de portefeuille pour éviter de vous y perdre dans vos investissements. Je vous propose mon template mais il en existe d’autres disponibles sur internet.

Liste d’actifs

Cette section est une liste exhaustive des actifs disponibles aux investisseurs individuels. Pour chacun, vous trouverez un tableau regroupant les informations clés:

- Rendement: Il s’agit d’une rentabilité annuelle estimée. Celle-ci n’est pas garantie et peut dépendre du contexte économique ou de la stratégie.

- Risque: Une estimation du niveau de risque de l’actif. Je détaille à chaque fois précisément les risques dont il s’agit (perte en capital, illiquidité, …)

- Liquidité: En combien de temps vous pouvez retirer votre argent

- Volatilité: L’amplitude des hausses et des baisses de l’actif dans un temps réduit

- Horizon: La durée pendant laquelle il est conseillé (ou nécessaire) de conserver l’actif

- Minimum: Montant minimum pour investir dans l’actif

Cash

| Rendement | Risque | Liquidité | Volatilité | Horizon | Minimum |

| 2% | Nul | Elevé | Nulle | Immédiat | 10€ |

Sont appelés « cash« , tous les placements avec rendement garantie et dont il est possible de retirer les fonds à n’importe quel moment. Le rendement est très faible mais ces placements sont parfaits pour une épargne à très court terme (notamment l’épargne de précaution). Voici les principaux:

- Livret

- Fond Euro

- Fond monétaire

J’ai également intégré dans cette section deux placements similaires (rendement et capital garantie) mais pour lesquels les fonds sont bloqués:

- Compte à terme

- Epargne logement

Pour faire son choix, il suffit de comparer les taux de chaque placement avec celui du livret A. Les taux varient chaque année, donc chaque année il est possible que le placement le plus rémunérateur change. Historiquement, le fond Euro, les fonds monétaires et les comptes à terme étaient plus rentables que le livret A, mais ce n’est pas le cas en 2023.

Livret

Ils peuvent être souscrits dans n’importe quelle banque. Vous ne pouvez en avoir qu’un seul de chaque type. Voici ci-dessous les différents livrets:

- Livret A

- Plafond 23 000€

- LDDS (Livret de développement durable et solidaire): Identique au Livret A mais utilise les fonds pour financer des projets écologiques et sociaux.

- Taux: Identique au livret A

- Plafond 12 000€.

- Livret Jeune

- Condition: Avoir entre 12 et 25 ans

- Taux: Supérieur au livret A

- Plafond: 1 600€

- LEP (Livret d’épargne populaire)

- Condition: Gagner moins de 21 000€/an

- Taux: Supérieur au livret A

- Plafond: 8 000€

Le choix entre les livrets est simple: Si vous êtes éligible au LEP ou au livet jeune, remplissez le avant de placer sur les autres livrets. Sinon, entre LDDS et livret A, rien ne change à part ce que fait la banque de votre argent.

Si vous n’avez pas encore de compte bancaire ou cherchez une banque qui prend moins de frais, je vous recommande BoursoBank.

Fond Euro

Le fond euro est un placement proposé par les assurances-vie dont le capital est garantie chaque année (on appelle cela l’effet cliquet), vous ne pouvez donc pas perdre le capital investi. Il est généralement composé d’actifs à faible volatilité tels que les obligations d’Etats. Les fonds peuvent être retirés à n’importe quel moment. Souvent, les assurances-vie proposent un taux boosté sur leur fond euro si vous possédez des unités de comptes (ETF par exemple) chez eux.

Je vous recommande l’assurance-vie Linxea Spirit 2 pour sa large gamme et ses faibles frais.

Fond monétaire

Les fonds monétaires investissent dans des prêts à court terme. Leur volatilité est extrêmement faible donc ils sont parfaits pour une épargne à très court terme (moins de 6 mois). Ils s’achètent sous la forme d’ETF (par exemple le Lyxor ETF Smart Cash). Leur performance dépend des taux d’emprunt, donc ils ont eu un rendement négatif lorsque les taux étaient négatifs (de 2016 à 2022) mais ont aujourd’hui un rendement convenable.

Si vous ne savez pas comment investir dans les ETF, suivez ce guide:

Compte à terme

Le compte à terme (ou CAT) est comme un livret, mais sur lequel l’argent est bloqué pendant une période définie (de 6 mois à 4 ans en général). Leur taux est plus élevé que le livret A mais moins que les investissements à long terme. Ils ne présente un intérêt qu’à un horizon court (< 1an) pour placer l’argent dont vous n’avez pas besoin pendant plusieurs mois (par exemple: l’argent que vous économisez pour acheter une voiture).

Votre banque propose des comptes à terme mais leur taux est assez réduit. Il est plus intéressant d’investir dans des comptes à terme étrangers. Pour cela, je vous recommande la plateforme Raisin qui permet de souscrire aux meilleurs taux européens très facilement et en quelques minutes. Si vous souhaitez être parrainé pour recevoir 50€ offerts, contactez-moi.

Epargne logement

En France, il existe des produits d’épargne orientés vers le financement de sa résidence principale. Ceux-ci ont un taux assez faible (inférieurs aux fonds euro) mais permettent d’obtenir un « Prêt Epargne Logement« , c’est à dire un crédit à un taux réduit défini à la souscription. Il en existe deux:

- PEL (plan épargne logement): L’argent est bloqué pendant 4 ans et vous devez verser une mensualité minimum de 45€/mois. Le montant maximal du prêt est 92 000€.

- CEL (compte épargne logement): L’argent n’est pas bloqué, mais vous devez le conserver 18 mois pour obtenir le prêt à taux réduit. Le montant maximal du prêt est 23 000€.

Pourquoi il ne faut pas ouvrir un PEL (ou CEL) ?

Le taux du prêt épargne logement est basé sur le taux de rémunération du PEL (ou du CEL), auquel on ajoute 1,5% de frais de gestion. Le taux de ce prêt a donc été plus élevé que le taux normal depuis 2016 et est aujourd’hui équivalent au taux normal. Etant donné que le taux de ce prêt est défini lors de la souscription du PEL/CEL, le seul cas où celui-ci est intéressant est si les taux ont augmenté entre la souscription du plan et l’achat de votre logement. Les taux d’intérêts d’ici 4 ans sont imprévisibles, donc il est préférable de placer cet argent sur des investissements qui produisent un vrai rendement.

Bon à savoir: Le PEL a été intéressant jusqu’à 2018, car il offrait une prime d’état qui payait 2/5 des intérêts de votre crédit. Cette prime a depuis été supprimée.

Actions

| Rendement | Risque | Liquidité | Volatilité | Horizon | Minimum |

| 7% | Faible | Sur CTO: Elevée / Sur PEA: Faible | Elevée | 5 ans | 100€ |

Investir dans les actions consiste à acheter des parts d’une entreprise cotée en bourse. La bourse est parfojs vendue comme un placement risqué. C’est effectivement le cas à court terme à cause de sa volatilité, mais au long terme la performance annuelle moyenne de celle-ci est stable.

Sources de revenu

- Dividendes: Les entreprises distribuent un part de leur bénéfice annuel à leurs actionnaires (c’est à dire les détenteurs d’actions)

- Appréciation: La valeur d’une action peut varier (à la hausse comme à la baisse) en fonction de la loi de l’offre et de la demande. Globalement, plus la santé de l’entreprise est bonne, plus elle pourra distribuer de dividendes donc plus de personnes voudront acheter des actions et seront donc prêt à payer plus cher. La valeur de l’action augmente. Dans le cas inverse, la valeur de l’action baisse.

Risques

- Perte en capital: Si vous vendez lors d’une baisse du marché. Pour éviter de vous exposer à ce risque (originellement lié au fait que vous avez acheté « au mauvais moment« ), vous pouvez mettre en place sur la méthode du DCA (Dollar Cost Average). Celle-ci consiste à investir automatiquement et régulièrement afin diluer le risque d’acheter « trop haut ».

- Illiquidité: Si vous décidez de conserver vos actions durant une baisse de marché pour la revendre au moins à sa valeur d’achat. Attendre la remontée peut être long.

Comment investir dans les actions ?

Aujourd’hui, le moyen le plus simple et diversifié d’investir dans la bourse est d’acheter des ETF. Dans l’article ci-dessous, je vous explique tout sur les ETF. Je vous y explique également pourquoi je ne vous recommande pas les autres moyens (achat en direct, OPCVM).

Obligations

Une obligation est un titre de prêt. Elle consiste à prêter de l’argent à une entreprise ou un gouvernement en l’échange d’intérêts.

Sources de revenu

- Intérêts: Reversés à fréquence régulière sous la forme de dividendes

- La valorisation des parts: La valeur d’une obligation peut varier en fonction des taux. L’acheter quand son prix est bas permet de réaliser une plus value à l’échéance (au remboursement de l’obligation).

Risques

- Défaut: Si l’émetteur (ou emprunteur) fait faillite, l’obligation disparait. En investissant dans un fond contenant de nombreuses obligations, vous limitez ce risque.

- Taux: Si les taux augmentent, la valeur d’une obligation baisse. En effet, les investisseurs les vendent pour en acheter des plus rémunératrices. Plus l’échéance (la durée) de l’obligation est longue, plus elle est exposée à ce risque.

- Illiquidité: Si vous investissez dans un fond ayant un faible encours (le montant total sous gestion), il est possible que vous mettiez longtemps à vendre vos parts car il y a moins d’investisseurs pour vous les acheter.

Comment choisir une obligation ?

Les deux critères principaux pour choisir un ETF obligataire sont l’émetteur (c’est à dire l’emprunteur) et l’échéance des obligations.

Emetteur

Il existe plusieurs types d’obligations en fonction de l’émetteur:

- Obligations d’États (Gouvernement bonds): Les obligations des pays développés sont les moins risquées mais les moins rentables. Celles des pays émergents ont des rendements plus élevés.

- Obligations d’entreprises (Corporate bonds): celles-ci se distinguent en deux catégories:

- Investment grade: Prêt aux entreprises les plus solides. Elles offrent un rendement modéré.

- High yield (haut rendement): Prêt à des entreprises moins solides. Il s’agit cependant de sociétés internationales cotées, donc le risque de faillite reste faible. Le rendement est plus élevé mais la volatilité également.

Pour de l’investissement à court terme il faut privilégier les obligations d’états européens pour leur faible volatilité. Pour le long terme, on favorisera les obligations d’entreprises et de pays émergents pour leur rendement plus important.

Échéance

Il est important de considérer l’échéance (c’est à dire la durée) des obligations dans lesquelles investi l’ETF:

- Court terme (1 à 5 ans): Ces obligations sont stables et moyennement rémunératrices.

- Long terme (5 à 10 ans): Ces obligations ont un rendement plus élevé mais sont plus impactées par l’évolution des taux. Si les taux augmentent, les investisseurs vendront pour acheter des obligations plus récentes pour avoir un meilleur rendement.

Comment investir dans les obligations ?

Il existe deux méthodes d’investissement dans les obligations accessibles aux particuliers:

- Fond obligataire: Consiste à acheter une part dans un fond qui investi dans de nombreuses obligations. C’est la méthode la plus simple et diversifiée.

- Obligation fractionnée: Consiste à acheter directement une partie de l’obligation d’une entreprise via une plateforme en ligne. La méthode est plus compliquée et nécessite une très bonne connaissance des obligations, mais fourni des rendements potentiels beaucoup plus élevés.

Fond obligataire

| Rendement | Risque | Liquidité | Volatilité | Horizon | Minimum |

| 2% à 6% | Moyen | Elevée | Faible à Moyenne | 3 ans | 100€ |

La méthode d’investissement dans les obligations la plus simple et la moins chère (en termes de frais) est d’acheter des ETF Obligataires. Il est également possible d’investir via un OPCVM (Organisme de Placement Commun en Valeurs Mobilières), mais je ne vous le recommande pas car ceux-ci prennent des frais plus élevés pour un résultat presque identique.

Pour apprendre à investir dans les ETF, rendez-vous sur l’article ci-dessous:

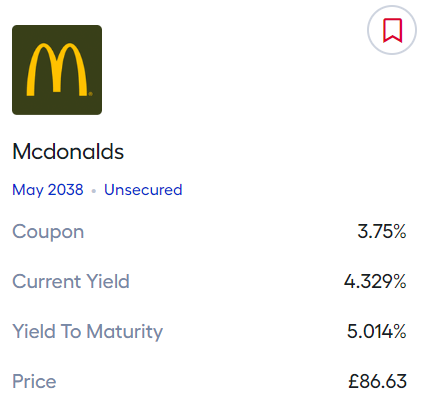

Obligations fractionnées

| Rendement | Risque | Liquidité | Volatilité | Horizon | Minimum |

| 9% | Elevé | Faible | Moyenne | 3 ans | 100€ |

Acheter une obligation directement à l’émetteur (l’entreprise qui emprunte) est inaccessible car le minimum est de 100 000€. Il existe donc des plateformes qui les achètent, et les divise en 1000 (soit 100€ la part) pour les mettre à disposition des investisseurs particuliers. L’avantage par rapport aux fonds est pouvoir choisir avec plus de flexibilité des obligations dont le rendement est beaucoup plus élevé. Ces obligations sont cependant plus risquées et le fait de les acheter une par une est beaucoup moins diversifié qu’un fond. Investir dans ces obligations nécessite une très bonne compréhension du fonctionnement des obligations.

Sur quel support investir dans les obligations fractionnées ?

Comment choisir une obligation ?

Voici une explication synthétique des différentes informations à prendre en compte lors du choix d’une obligation:

- Emetteur: L’entreprise qui emprunte. Il peut être pertinent de faire une analyse financière de l’entreprise pour évaluer sa capacité à rembourser. Sur WiseAlpha, de nombreux chiffres sur l’entreprise (revenu mensuel, taux d’endettement, …) sont fournies dans la fiche de l’obligation.

- Échéance (Maturity): A quelle date sera remboursé le capital.

- Séniorité (Senority): Désigne le niveau de priorité de la dette de l’entreprise. En cas de faillite, elle remboursera ses dettes dans l’ordre de séniorité. Plus on descend dans l’ordre de priorité, plus le coupon est élevé (car de plus en plus risqué). Voici les catégories de séniorité dans l’ordre:

- Sécurisé:

- Senior sécurité (Senior Secured ou First Lien)

- Second lien sécurisé (Second Lien Secured)

- Non-sécurisé (Unsecured)

- Subordonnée ou Tier 2 (Subordonated)

- Hybride (ou AT1 pour Additionnal Tier 1): Ce sont des obligations qui se transforment en actions de l’entreprise si celle-ci présente des difficultés financières

- Capital de l’entreprise ou Tier 1

- Sécurisé:

- Valeur faciale ou nominale (Par Value): Prix de la part définie à l’origine (sur WiseAlpha elle est toujours à 100€)

- Coupon: Le taux d’intérêts défini à l’origine (lorsque l’obligation était à 100€). Il dépend du risque prend l’investisseur au niveau de la solidité de l’entreprise et de la séniorité de l’obligation.

- Valeur de marché (Market Price): Prix de la part actuel

- Rendement actuel (Current Yield): Taux actuel par rapport à la valeur de marché de la part. L’émetteur paie le coupon sur base de la valeur faciale (100€), donc si la valeur de marché est inférieure à la valeur faciale, le rendement est plus élevé (et inversement). Dans l’exemple: La valeur de marché est de 86,63€ et la valeur faciale est de 100€, donc le rendement est meilleur maintenant qu’à l’origine.

- Rendement à l’échéance (Yield To Maturity): Rendement annuel si vous conservez l’obligation jusqu’au bout (et que l’entreprise ne décide pas de rembourser de manière anticipée). Il comprend le rendement actuel, ainsi que la plus-value ou moins-value que vous ferez lorsque l’émetteur remboursera votre part à la valeur faciale.

Immobilier

L’immobilier est l’investissement le plus plébiscité en France. Il existe 4 formes d’investissements en immobilier:

- Immobilier locatif: Acheter un bien et le mettre en location

- SCPI: Société qui achète et loue des biens immobiliers et reverse le revenu des loyers à ses actionnaires

- Foncière cotée: Société foncières cotées en bourse

- Immobilier fractionné: Division d’un bien en de nombreuses parts via une plateforme

Immobilier locatif

| Rendement | Risque | Liquidité | Volatilité | Horizon | Minimum |

| 6% (mais effet de levier) | Moyen | Faible | Moyenne | 10 ans | 10 000€ (en cas d’emprunt) |

L’immobilier locatif consiste à acheter un bien immobilier et le mettre en location.

Sources de revenu

- Le loyer de bien

- La valorisation du bien: Le prix d’un bien immobilier augmente avec le temps pour deux raisons:

- Inflation: L’inflation est une dépréciation (perte de valeur) de la monnaie et donc une augmentation de la valeur des biens et des services. Un bien immobilier est un bien, donc son prix augmente proportionnellement à l’inflation. Comme tous autres biens (or, matières premières, …) on dit que l’immobilier protège de l’inflation car vous possédez un bien qui garde sa valeur intrinsèque peu importe le cours de la monnaie. Attention: On considère qu’il s’agit plus d’éviter une perte liée à la dépréciation de la monnaie que d’un véritable revenu.

- Offre/Demande: Si la demande augmente plus vite que l’offre (avec l’augmentation de la population notamment) les prix de l’immobilier augmentent.

Risques

- Imprévus:

- Locataire: Il est possible que vous ne trouviez pas de locataire, ou que celui-ci ne paie pas son loyer, réduisant ainsi l’essentiel de vos revenus.

- Charges: Si une réparation imprévue surgit (chaudière, toit, …) celle-ci peut faire baisser drastiquement votre rendement.

- Moins value: Il est possible que vous revendiez votre bien immobilier moins cher que ce que vous l’avez acheté. C’est le cas si:

- Vous avez fait une mauvaise affaire à l’achat

- Le marché a baissé entre temps (dans une ville dont la population aurait réduit par exemple)

- Vous revendez pendant une crise

- Illiquidité: Vendre un bien immobilier peut prendre plusieurs mois, surtout lorsque les taux d’intérêts sont élevés.

Avantages

- Effet de levier: Vous pouvez emprunter pour acheter votre bien. En général, les banques demandent un apport de 10% du prix d’achat du bien. Donc avec un apport de 10 000€ par exemple, pouvez potentiellement acheter un appartement d’une valeur de 100 000€. On dit alors que votre effet de levier est 10x, car vous investissez 10x la valeur de votre apport réel. Si la location de votre bien produit un rendement net de 6%/an par exemple, celui s’applique sur les 100 000€ (soit 6000€ de revenu par an). Avec un même rendement sans effet de levier, vos 10 000€ auraient produit seulement 600€/an (soit 10x moins).

- Volatilité et rendement stables: Les loyers sont fixes et l’évolution des prix de l’immobilier est assez peu volatile.

Inconvénients

- Effort de gestion: Investir dans l’immobilier locatif sous-entend de passer beaucoup de temps à choisir, acheter, rénover puis gérer la location du bien.

- Exposition aux taux d’emprunt: Si vous achetez lorsque les taux d’intérêts sont élevés, votre rentabilité en sera fortement impacté. Si vous vendez lorsque les taux sont élevés, vous risquez de devoir vendre moins cher (car le pouvoir d’achat des acheteurs et donc la demande serait plus faible) ou décider de ne pas vendre le temps que la crise passe.

- Illiquidité: Vendre un bien immobilier peut prendre plusieurs mois, surtout lorsque les taux d’intérêts sont élevés.

- Faible diversification: Contrairement à l’investissement dans un fond commun qui vous permet de diversifier dans plusieurs milliers de biens avec un montant réduit, investir en nom propre vous expose aux risques de quelques biens seulement.

- Ampleur des imprévus: Un imprévu (la chaudière qui lâche, un locataire qui ne paie pas, …) peut avoir un impact énorme sur votre rentabilité et votre trésorerie étant donné les montants en jeu.

Comment investir en immobilier locatif ?

SCPI

| Rendement | Risque | Liquidité | Volatilité | Horizon | Minimum |

| 5% | Faible | Faible | Moyenne | 5 ans | 100€ |

La SCPI (Société Civile de Placement Immobilier) est une société qui achète et loue des biens immobiliers et reverse le revenu des loyers à ses actionnaires tous les trimestres. Investir dans une SCPI consiste à acheter des parts de la société.

Sources de revenu

- Les loyers des biens: Reversés tous les trimestres

- La valorisation des parts: La valeur des parts évolue en fonction de la valeur des biens immobiliers possédés par la société.

Il est possible d’investir dans des SCPI à l’étranger. Aux-Etat-Unis, elles se nomment REIT (Real Estate Investment Trust).

Risques

- Perte en capital: Le capital investi dans la SCPI n’est pas garanti. Une SCPI peut avoir une perte de valeur de ses parts. Le prix d’une part de SCPI dépend de la valeur du patrimoine géré par la société de gestion. Ce prix peut varier à la hausse comme à la baisse, en fonction de la conjoncture immobilière et de la façon dont la société de gestion valorise ce parc.

- Faible rendement: Si beaucoup de biens de la société ne sont pas loués, cela impacte négativement le rendement. Pour contrer ce risque, il est important de diversifier par région et par type de bien.

- Illiquidité: la SCPI ne garantit pas la vente des parts ni le retrait. Lorsque vous voulez vendre vos parts, celles-ci doivent trouver un acheteur sur le marché secondaire. En 2023, il fallait compter en moyenne 15 jours pour vendre une part de SCPI. Aussi, les SCPI prennent un frais d’entrée élevé (ou des frais de sortie en cas de retrait avant 5 ans), donc retirer ses parts avant quelques années résulterait en une perte.

Avantages

- Investir à crédit: Il est possible de souscrire à un prêt immobilier pour investir dans les SCPI, profitant ainsi d’un effet de levier. Bien que l’investissement à crédit ait été intéressant dans le passé, les taux d’emprunt actuels (environ 4% en 2023) sont devenus presque aussi élevés que le rendement moyen espéré des SCPI (5%). Tous les revenus serviraient donc à couvrir uniquement les intérêts du crédit.

Comment investir dans les SCPI ?

Foncière cotée

| Rendement | Risque | Liquidité | Volatilité | Horizon | Minimum |

| 7% | Faible | Sur CTO: Elevée / Sur PEA: Faible | Elevée | 5 ans | 100€ |

Il est possible d’investir dans des société d’investissement immobilier directement sur la bourse. Ces sociétés s’appellent société foncières cotées. En France, elles se nomment SIIC (Société d’Investissement Immobilier Cotée) et aux Etats-Unis « Listed REIT » (Listed Real Estate Investment Trust).

Sources de revenu

- Les dividendes distribués par la sociétés (généralement une fois par an)

- La valorisation des parts: La valeur des parts évolue en fonction de la valeur des biens immobiliers possédés par la société mais est également impactée par les variations du marché boursier

Avantages

- Performance moyenne au long terme plus élevée que les SCPI

- Liquidité: Les parts peuvent être vendues à n’importe quel moment

- Frais: Beaucoup moins de frais que les SCPI

Inconvénients

- Volatilité: Les SIICs sont côtées en bourse, donc soumises à la volatilité spéculative de ce marché

- Pas d’emprunt possible pour investir en SIIC (contrairement aux SCPI)

- Corrélation aux taux d’intérêts: Les SIIC utilisent l’effet de levier du crédit immobilier, en s’endettant jusqu’à 40% (contre 20% pour les SCPI). Cela augmente leur rendement lorsque les taux sont bas, mais impacte leur performance lorsque les taux sont haut.

Comment investir dans les foncières cotées ?

Il existe des ETF qui investissent dans les foncières cotés. Vous pourriez aussi acheter des actions de SIIC individuellement, mais je ne recommande pas cette option car cela vous prendrais du temps (pour les choisir et les gérer), serait moins diversifié qu’un ETF et couterait beaucoup plus cher en frais de courtage.

Si vous ne savez pas ce qu’est un ETF ou comment en acheter, rendez-vous sur cet article:

Quel ETF Immobilier choisir ?

Je vous recommande les deux ETFs suivants:

| Nom | Symbole | Description | Plateforme |

| Lyxor Immobilier Europe | PMEH | 100 grandes entreprises immobilières européennes | PEA / CTO |

| VanEck Global Real Estate | TRET | 100 grandes entreprises immobilières américaines et japonaises | CTO |

Si vous souhaitez investir dans d’autres ETF Immobilier, je vous recommande ce comparatif. Pour aller encore plus loin, le site TrackInsights référence tous les ETFs Immobilier.

Immobilier fractionné

| Rendement | Risque | Liquidité | Volatilité | Horizon | Minimum |

| 9% | Moyen | Faible | Faible | 5 ans | 100€ |

L’immobilier fractionné consiste à diviser la propriété d’un bien immobilier en de nombreuses parts (telle une SCI à plus grande échelle) via une plateforme et partager les revenus des loyers et l’éventuelle appréciation de la valeur du bien.

Risques

- Perte en capital: Cet investissement présente un risque de perte en capital dans le cas où la plateforme d’investissement ferait faillite.

- Illiquidité: Sur certaines plateformes, l’argent est bloqué pendant une période de 5 ans. Cependant, un marché secondaire est rendu disponible pour permettre de revendre ses parts avant le terme. Attention, la vente peut prendre beaucoup de temps s’il n’y a pas beaucoup d’acheteurs (ceux-ci favorisant le marché primaire) et il est possible que vous deviez vendre moins cher qu’espéré.

- Faible rendement: Un bien peut ne pas fournir les performances annoncées. En effet, l’immobilier est soumis à de nombreux imprévus (casse de la chaudière, vacance locative, …) qui peuvent augmenter les charges ou baisser les revenus. Pour éviter trop s’exposer à la mauvaise performance éventuelle d’un bien, il y a deux bonnes pratiques: diversification (investir dans de nombreux biens plutôt qu’un seul) et analyse financière.

Quelle plateforme pour investir en immobilier fractionné ?

Voici ci-dessous la liste des plateformes sur lesquelles j’ai investi. Certaines d’entre elles sont basé sur la blockchain pour assurer l’intégrité du système. Dans ce cas votre titre de propriété de se décline sous la forme d’un token.

Comment investir en Immobilier Fractionné ?

Une fois inscrit sur une des plateformes cité plus haut, vous avez juste à sélectionner un bien et l’achat d’une part se fait comme sur un E-commerce (comme Amazon).

Comment choisir un bien ?

Voici mes critères lorsque je choisi un bien dans lequel investir:

- Rentabilité nette (Annual Return): Celle-ci se décline en deux sources de revenu:

- Rendement locatif (Rental Yield): Quel est le revenu net annuel estimé venant des loyers ? Attention, certaines plateformes l’expriment en brut pour montrer un chiffre plus gros.

- Appréciation estimée: Quelle est l’augmentation annuelle estimée du prix du bien ?

- Zone géographique: Je diversifie par région pour éviter de me surexposer à un marché immobilier trop précis.

J’investi toujours le minimum dans chaque bien (souvent 50€) pour éviter de m’exposer à l’éventuelle faible performance d’un bien, mais si vous souhaitez prendre encore moins de risque vous pouvez réaliser une analyse financière du projet (la même démarche que pour l’achat d’un bien entier). Les principaux critères sont: Le bien est-il déjà loué ? Les charges fixes sont-elles élevées ? Risque-t’il d’y avoir des travaux bientôt ? Quel est l’état du marché dans lequel se trouve le bien ?

Crypto

| Rendement | Risque | Liquidité | Volatilité | Horizon | Minimum |

| 8% | Moyen | Staking: Moyen / Sinon: Elevée | Elevée | 5 ans | 100€ |

Investir dans les cryptomonnaies consiste à en acheter et espérer deux formes de revenu:

- Appréciation: Augmentation de la valeur de la crypto-monnaie dûe à l’augmentation de la demande

- Staking: Afin de valider les transactions, les crypto-monnaies fonctionnant sur le mécanismes de preuve d’enjeu (ou Proof of Stake) nécessitent un certain volume de monnaies bloquées. Vous pouvez mettre les votre à disposition (donc les bloquer quelques semaines) et recevoir une commission pour ce service.

Il existe une troisième forme de revenu nommé « Pool de liquidité« . Celle-ci consiste à bloquer une paire de crypto-monnaies (par exemple BTC/USDT) pour rendre les échanges entre ces deux monnaies plus rapide en l’échange d’une commission. Je ne le recommande pas aux investisseurs débutant, car les risques sont plus complexes que d’apparence. En effet le risque le plus courant s’appelle l’impermanent loss et est lié à la conversion d’une des deux monnaie dans l’autre si celle-ci augmente.

Risques

- Perte en capital: Vous pouvez essuyer des pertes en capital dans 3 cas:

- Baisse du marché: Dû à leur forte volatilité, les crypto-monnaies présentent un risque de perte en capital si vous vendez lors d’une baisse de marché. Pour éviter de vous exposer à ce risque (originellement lié au fait que vous avez acheté « au mauvais moment« ), vous pouvez mettre en place sur la méthode du DCA (Dollar Cost Average). Celle-ci consiste à investir automatiquement et régulièrement afin diluer le risque d’acheter « trop haut ».

- Dilution: Si le nombre de crypto-monnaies en circulation augmente plus vite que la capitalisation totale, la valeur de chaque monnaie baissera

- Rug Pull: Si vous investissez sur une très petite crypto, il est possible que le porteur du projet « parte avec la caisse » en faisant disparaitre la crypto-monnaie. On appelle cette arnaque « Rug Pull« .

- Illiquidité: Il peut être impossible de vendre vos cryptos dans 3 cas:

- Si le marché a baissé et que vous ne souhaitez pas essuyer de perte

- Vos cryptos sont en staking

- Le volume d’échange de la crypto est tellement faible que personne ne vous les achète. Ce situation concerne seulement les petites cryptos.

Comment investir en crypto ?

Il existe deux supports d’investissement en crypto-monnaie:

- Via un ETF: Il existe des ETF qui indexent le Bitcoin et l’Ethereum mais ceux-ci ne sont disponible que sur le CTO (pas sur le PEA). C’est un moyen rapide pour vous exposer aux cryptos si vous avez déjà un CTO mais je vous le déconseilles pour 3 raisons:

- Les frais sont élevés (1,5% en moyenne)

- Vous n’avez pas accès au staking (qui est une source de revenu non-négligeable)

- Vous payerez la flat tax de 30% sur vos gains

- Achat Réel: La seule solution valable aujourd’hui est donc l’achat concret de crypto-monnaie via une plateforme d’échange

Quelle plateforme pour investir en crypto ?

Je vous recommande la plus grosse plateforme d’échange de crypto-monnaies au monde: Binance.

Quelles cryptos choisir ?

Les plus grosses cryptos sont les plus fiables. Vous pouvez donc commencer en achetant uniquement du Bitcoin et de l’Ethereum. Ensuite si vous souhaitez diversifier et profiter de la croissance de plus petites cryptos (en prenant cependant un risque plus élevé) vous pouvez investir sur les 10 plus grosses, puis les 100 plus grosses. Au delà, les risques sont décuplés. Vous pouvez investir dans des cryptos plus petites si vous vous y connaissez et passez du temps à les sélectionner. Mon portefeuille crypto actuel ressemble à ça:

| Bitcoin | 30% |

| Ethereum | 30% |

| Les 10 plus grosses cryptos suivantes à parts égales | 20% |

| Les 100 plus grosses cryptos suivantes à parts égales | 20% |

ICO

En plus des grosses cryptos, il est possible d’acheter des cryptos avant leur création durant leur phase de lancement. On appelle cette phase ICO pour Initial Coin Offering. Celles-ci ont parfois des croissances pharaoniques en très peu de temps mais sont régulièrement exposées à la dilution et au Rug Pull (voir section Risques plus haut). Il est commun que sa valeur montent jusqu’à 5x sa valeur initiale en quelques jours dû aux spéculateurs, puis redescende à 1% de sa valeur initiale. C’est un investissement extrêmement risqué, réservé aux intéressés et ceux qui veulent « jouer » avec quelques dizaines d’Euro. Pour en savoir plus sur les ICO.

Private Equity

Le Private Equity (ou capital-investissement) consiste à acheter des actions dans des sociétés non cotées en Bourse. Il s’agit d’entreprise petites et moyennes. Cet investissement peut intervenir à différents stades de leur développement :

- Au démarrage de leur activité (capital-amorçage ou venture capital)

- lors de leur développement (capital-développement)

- durant leur cession (capital-transmission)

- lorsqu’elles rencontrent des difficultés financières (capital-retournement)

Comment investir en Private Equity ?

La plupart des fonds de Private Equity sont inaccessibles car ils sont réservés aux investisseurs accrédités ou affichent un ticket d’entrée minimum de 100 000€. Cependant il nous reste 3 moyens d’investir dans le Private Equity:

- ETF: Investir dans les gestionnaires de fond Private Equity cotés en bourse

- FCPR: Fond qui investi dans les entreprises non-cotés

- CrowdEquity: Acheter directement les actions des entreprises qui réalisent des levées de fond

ETF Private Equity

| Rendement | Risque | Liquidité | Volatilité | Horizon | Minimum |

| 8% | Moyen | Elevé | Elevée | 5 ans | 100€ |

Le moyen le plus facile d’investir dans le Private Equity est d’acheter un ETF composé de gestionnaires de fonds Private Equity. On ne peut cependant pas le considérer comme du « pur Private Equity », puisqu’on ne possède pas les parts des entreprises non-côtées directement. Les sociétés de gestion de fond côtées dans lesquelles investi l’ETF sont également exposées au marché boursier. On ne choisira donc pas cette option pour sa décorrélation avec la bourse. C’est cependant un bonne manière de diversifier.

Comment investir dans un ETF Private Equity ?

Sur quel support acheter un ETF Private Equity ?

Ces ETFs sont disponibles sur CTO mais pas sur le PEA. Je vous recommande l’ETF IShares – Private Equity. Il investi dans 75 gestionnaires de fond private equity dans le monde. Si vous n’avez pas déjà de CTO, je vous recommande celui de Degiro pour ses faibles frais et sa large gamme.

FCPR

| Rendement | Risque | Liquidité | Volatilité | Horizon | Minimum |

| 8% | Moyen | Faible | Moyenne | 10 ans | 1000€ |

Le moyen le plus répandu en France pour investir dans le private equity est le FCPR (Fond Commun de Placement à Risque). Ces fonds investissent principalement dans le capital-développement et le capital-transmission. Le ticket d’entrée minimum est généralement de 1000€ à 10 000€.

Alternative: FCPI/FIP

Il existe deux autres fonds similaires:

- FCPI (Fond Commun de Placement dans l’Innovation): Investi dans les entreprises innovantes

- FIP (Fonds d’Investissement de Proximité): Finance des petites entreprises locales

Ceux-ci présente un avantage fiscal: une réduction d’impôts de 18% à 25% de la somme investi (plafonné à 12000€). Cependant leur performance sur les 10 dernières années ont été catastrophique (-1%/an en moyenne sur 10 ans). Même si vous payez beaucoup d’impôts, je ne vous recommande pas ces placements.

Risques

- Perte en capital lié à la santé et le développement des entreprises financées par le fond

- Illiquidité: Le fond a généralement une durée de vie de 8 à 10 ans durant laquelle les fonds sont bloqués. Le fond ne rachète pas les parts, donc il faut trouver une tierce personne à qui vendre ses parts si vous voulez vendre avant la liquidation. Cela peut prendre du temps. Des frais s’appliquent (5% en général) si vous retirez les fonds avant 5 ans.

- Valorisation des titres: La valorisation des titres lors de la souscription du fond est une estimation sur base de la valorisation des entreprises financées par le fond. Celle-ci pourra varier à la hausse ou la baisse lors de la cession.

Quel support pour investir dans un FCPR ?

Les FCPR sont disponibles sur deux supports d’investissement: Assurance-vie et PEA-PME. Dans les deux cas, vous serez exonéré d’impôt sur le revenu si vous ne retirez pas les fonds avant une certaine période (5 ans pour le PEA-PME, 8 ans pour l’assurance-vie), mais vous paierez les cotisations sociales de 17,2%.

Assurance-vie

L’assurance-vie qui propose le plus de FCPR et les frais parmi les plus réduits est Linxea Spirit 2. Je vous la recommande à 100%.

PEA-PME

Le PEA-PME est comme un PEA mais pour l’investissement dans les PME. Je vous recommande celui de BoursoBank. En plus d’offrir un PEA-PME très complet en terme de FCPR, leurs cartes bancaires sont les moins chères de France.

Comment choisir un FCPR ?

Voici mes critères lorsque je choisi un FCPR:

- Zone géographique: Je favorise un fond qui investi dans toute l’Europe plutôt que juste la France

- Type d’opération: Je diversifie mes FCPR par type d’opération (capital-transmission, capital-développement, …)

- Composition: Un FCPR doit être composé à 60% d’actions non-côtées minimum. Certains fonds allouent les 40% restants à des actions côtées. Ayant déjà une exposition à la bourse, cela ne m’intéresse pas. Par contre, d’autres l’allouent à la dette privée (prêt à des entreprises). C’est une option plus intéressante car décorrélée de la bourse.

- Frais: Maximum 2,5%/an

- Rendement estimé: Pas moins de 8%

Voici une liste de FCPR (ayant un ticket d’entrée de 1000€) que j’ai sélectionné:

| Fond | Plateforme |

| Ardian MultiStratégies | Linxea Spirit 2 |

| Eurazeo Private Value Europe 3 | Linxea Spirit 2 |

| Apax Private Equity Opportunities | Linxea Spirit 2 |

| Bpifrance Entreprises Avenir 1 | BPI France |

| Amundi Mégatendances 3 évolution | BoursoBank |

| Oddo BHF Global Secondary | BoursoBank |

CrowdEquity

| Rendement | Risque | Liquidité | Volatilité | Horizon | Minimum |

| 12% | Elevé | Faible | Elevée | 10 ans | 500€ (50€ par projet) |

Le CrowdEquity consiste à acheter directement les actions de Start-Up qui réalisent des levées de fond en vendant une partie de leur capital (à la manière de l’émission « Qui veut être mon associé ? » en France ou « Shark Tank » aux US). Les revenus (si l’entreprise prospère) viennent des dividendes et de la valeur des actions.

Risques

- Faillite: En cas de faillite de l’entreprise, vous perdez le capital investi. 50% des start-up font faillite avant leurs 5 ans, mais potentiellement l’autre moitié réalise de bonnes performances. Il faut donc diversifier au maximum afin d’arriver à un rendement moyen correct.

- Dilution: A chaque fois qu’une entreprise émet de nouvelles actions, les actions existantes perdent de leur valeur. Cela se produit lors des levées de fond et est censé être compensé par la croissance de l’entreprise. Si l’entreprise réalise trop de levées de fond, la valeur de vos actions pourrait baisser même si l’entreprise à une bonne croissance.

- Illiquidité : Investir dans une entreprise non cotée à un stade précoce de son développement implique un horizon de sortie à long terme (8 à 10 ans en moyenne). Pendant cette période, la valorisation de l’entreprise est trop instable. Pour revendre ses parts, certaines plateformes proposent un marché secondaire. La revente peut prendre un certain temps.

Comment investir en CrowdEquity ?

Des plateformes proposent d’investir directement dans des start-up préalablement sélectionnées à partir de 10€. Je vous recommande les 4 plateformes suivantes:

Comment choisir une start-up ?

Voici mes critères lorsque je choisi une start-up dans laquelle investir:

- Secteur d’activité: Quel est le potentiel du marché ? L’entreprise semble-t’elle armée pour surpasser les barrières à l’entrée ? J’investi dans les secteurs d’activité dans lesquels je crois (économie circulaire, fusion nucléaire, fintech, …) et je diversifie par secteur d’activité

- Track record: Quelles performances l’entreprise a t’elle déjà accompli ? A-t’elle une base de clients solide ou des partenaires clé ? Quel a été le chiffre d’affaire les années précédentes ?

- Zone géographique: Je diversifie par région du monde

- Différenciation: L’entreprise apporte-t’elle une valeur ajoutée aux solutions existantes ? Quel est son avantage concurrentiel ? A-t’il déposé des brevets sur sa solution ?

- Business model: Comment l’entreprise compte se rémunérer ?

- L’équipe: Les membres de l’équipe ont-ils déjà réussi des projets similaires dans le passé ? Quel est leur niveau d’expérience dans le domaine ?

CrowdLending

| Rendement | Risque | Liquidité | Volatilité | Horizon | Minimum |

| 10% | Moyen | Moyenne | Faible | 3 ans | 500€ (50€/projet) |

Le CrowdLending (ou P2P Lending) consiste à prêter directement de l’argent à un tiers via un contrat allant généralement de 6 mois à 3 ans. Il verse en contrepartie des intérêts à des échéances régulières et rembourse le montant du prêt au terme du contrat. L’opération est géré par une plateforme qui rend l’investissement très facile.

Risques

- Perte en capital: Cet investissement présente un risque de perte en capital dans le cas où le tiers ne rembourserait pas sa dette. Aussi, la plupart des plateformes de crowdlending sont jeunes et pourraient faillite. Je m’assure donc de diversifier au maximum par projet, type de prêt, zone géographique et plateforme.

- Illiquidité: L’argent est bloqué pendant une période de 6 mois à 3 ans en fonction du projet. Cependant, un marché secondaire est parfois rendu disponible par les plateformes pour permettre de revendre ses parts avant le terme. Attention, la vente peut prendre beaucoup de temps s’il n’y a pas beaucoup d’acheteurs (ceux-ci favorisant le marché primaire) et il est possible que vous deviez vendre moins cher qu’espéré.

Comment investir dans le CrowdLending ?

Une fois inscrit sur l’une des plateformes citées plus bas, vous avez le choix entre deux modes d’investissement:

- Manuel: Vous choisissez les projets un par un. Quand je suis cette méthode, je m’assure que les garanties sont bonnes (hypothèque par exemple) et permettront de nous rembourser en cas de défaut de paiement. Pour aller plus loin, vous pouvez également réaliser une analyse financière du projet pour vous assurer de sa solidité et limiter le risque de défaut.

- Automatique (ou Auto Invest): La plupart des plateformes proposent d’investir automatiquement dans les nouveaux projets et réinvestir les fonds au terme des prêts en cours. Je favorise cette méthode, plus passive, qui m’évite de devoir suivre et réinvestir régulièrement. On a juste à choisir le montant total et les critères d’investissement (rentabilité minimum, durée maximale du prêt, diversification par emprunteur, région, garanties minimum).

En diversifiant au maximum mon portefeuille P2P Lending et malgré quelques défauts de paiement, j’ai obtenu un rendement moyen annuel de 10% en 2023. Attention, les performances passées ne préjugent pas des performances futures.

J’ai décliné cette forme d’investissement en 4 sous-catégories par type d’emprunteur:

- CrowdLending Agricole: Il s’agit de prêts à des agriculteurs permettant généralement de financer des terrains, du matériel ou du besoin en fond de roulement

- CrowdLending Business: Prêt à toute forme d’entreprise

- CrowdLending Particuliers (Consumer Loans): Prêt à la consommation à des particuliers

- CrowdLending Immobilier: Prêt à des promoteurs immobiliers réalisant généralement des opérations de construction, de rénovation, de marchand de biens, …

Sur quelles plateformes investir ?

Je vous ai listé ci-dessous toutes les plateformes sur lesquelles j’ai investi et dont je suis satisfait. Si vous désirez investir dans plus de plateformes, je vous recommande le site de comparaison P2P Empire et les conseils de Marc BluerSky.

CrowdLending Agricole

CrowdLending Business

CrowdLending Particuliers

CrowdLending Immobilier

Alternatives

On appelle « alternative » les investissements qui sont considérés comme ne faisant pas partie des investissements traditionnels.

Matières premières

| Rendement | Risque | Liquidité | Volatilité | Horizon | Minimum |

| 2% | Faible | Elevé | Moyenne | 20 ans | 100€ |

Les matières premières se déclinent en 4 catégories:

- Energies: Pétrole, charbon, gaz,…

- Matières agricoles: Blé, maïs, coton, sucre, café, cacao, …

- Métaux industriels: Fer, cuivre, zinc, aluminium, nickel, cobalt, acier, plomb, …

- Métaux précieux: Or, argent, palladium, platine, …

Acheter des matières premières est considéré comme un investissement pour 3 raisons:

- Inflation: Les matières premières ont une valeur intrinsèque donc elle ne sont pas impactées par l’inflation. On considère pour cette raison l’or comme une « valeur refuge« .

- Appréciation: Les ressources qui s’amenuisent au fur et à mesure de leur extraction (pétrole, lithium, …) deviennent de plus en plus rares donc leur prix augmente avec le temps. Cependant, cette appréciation est très volatile est peut prendre un temps considérable (plus de 20 ans) pour être significative. Le rendement annuel d’un tel investissement sera négligeable.

- Fluctuations: Le prix des matières premières évolue en fonction des conditions géopolitiques, climatiques et économiques. Identifier les signes précurseurs de la montée du prix d’une matière première permet de spéculer dessus. C’est un jeu à somme presque nulle qui s’apparente bien plus au trading qu’à l’investissement.

Pourquoi il ne faut pas investir dans les matières premières ?

Les matières premières sont généralement utilisées pour diversifier un portefeuille afin de limiter les pertes lors de crises boursières et de se protéger de l’inflation. Le problème est qu’elles sont d’une efficacité assez réduites vu qu’elles ne produisent pas de rendement intrinsèque. D’autres types d’actifs sont bien plus judicieux pour remplir cet objectif de diversification: Par exemple: L’immobilier. Il s’agit d’un bien physique donc il n’est pas non plus impacté par l’inflation et a le mérite de fournir un rendement même en période de faible inflation.

Les matières premières se destinent aux traders et aux spéculateurs à court terme plutôt qu’aux investisseurs.

Objets de collection

| Rendement | Risque | Liquidité | Volatilité | Horizon | Minimum |

| 8% | Très élevé | Faible | Moyenne | 10 ans | 100€ |

Les objets de collection prennent de la valeur avec le temps car ils se rarifient. Voici une liste des objets de collection les plus communs:

- Voitures de luxe

- Art

- Montres

- Vin et whisky

- Timbres

Ces investissements sont basés sur une spéculation à long terme (plus de 10 ans). Pour en savoir plus, cet article référence tous les placements « originaux ».

Pourquoi investir dans les objets de collection ?

Ils sont plébiscités par certains investisseurs pour la diversification et pour le côté « plaisir ». Etant donné que leur rendement n’est pas basé sur grand chose, on ne met jamais plus de 10% de son portfolio sur ces « actifs ».

Comment investir dans les objets de collection ?

Vous pouvez acheter ces objets physiquement, mais la plupart d’entre eux ont un prix très élevé. Il existe des plateformes qui les achètent et les divisent en parts pour les mettre à disposition des particuliers. Voici quelques-unes de ces plateformes:

Fonds alternatifs

| Rendement | Risque | Liquidité | Volatilité | Horizon | Minimum |

| 10% | Moyen | Moyenne | Moyenne | 5 ans | 5 000€ |

Il existe des fonds qui investissent dans des placements alternatifs inaccessibles au public. Ces investissements ont une rentabilité moyenne plus élevés mais sont plus risqués. L’avantage de ces fonds est la diversification: Ils vous fournissent une exposition raisonnable à chaque classe d’actif alternative. Le seul que je connais et dans lequel j’ai investi est Hedonova. Voici la composition de son portfolio:

- Equipements industriels: Location de moyens de productions industriels

- Procès: Financer le procès d’entreprises n’ayant pas les moyens de payer les frais de justice et percevoir une commission en cas de victoire

- Immobilier: Investissement dans des biens immobiliers inaccessibles au particuliers: Data center, entrepôts, centres logistiques

- Start-up

- Crédits carbone: Vendre des crédits carbones aux entreprises qui doivent respecter des normes d’émissions

- Droits d’auteur: Acheter la propriété intellectuelle de musiques et en percevoir les royalties

- Agriculture: Investir dans des projets agricoles rentables

- Art

Clause de non-responsabilité

Les informations contenues sur ce site ne relèvent en aucun cas d’une sollicitation ou d’un conseil à l’investissement. L’auteur décline toute responsabilité en cas de perte liée à la spéculation, à l’investissement ou à tous préjudices liés aux informations contenues sur l’intégralité du site Affranchi.fr.